Wprawdzie czas dzisiaj nieźle pędzi u mnie, ale skoro się w piątek rzekło – to dziś wypada opublikować mały poradnik (?) jak zaksięgować wydatki zagraniczne (zarówno w ramach Unii Europejskiej, jak i coś z poza).

Ponownie będę starał się przedstawić sprawę najpierw ogólnie/uniwersalnie, ale pokażę też na przykładzie serwisu wFirma (z którego sam korzystam) jak to wygląda w praktyce.

Spis treści w artykule

Księgowanie wydatków zagranicznych

Zanim przejdę do 2 konkretnych przykładów poruszę temat tzw. różnic kursowych, czyli rozliczenia/księgowania różnicy między kwotą faktycznie zapłaconą (poniesionym kosztem) a kosztem wynikającym z przeliczania wydatku na podstawie średniego kursu NBP z dnia poprzedzającego transakcja/płatność.

Różnice kursowe

Nie będę się rozwodził na temat konkretnych przepisów (tu odsyłam Was do Waszej księgowej ;-)) ale postaram się w sposób dokładny i – mam nadzieję – przystępny przedstawić zagadnienie tzw. różnic kursowych.

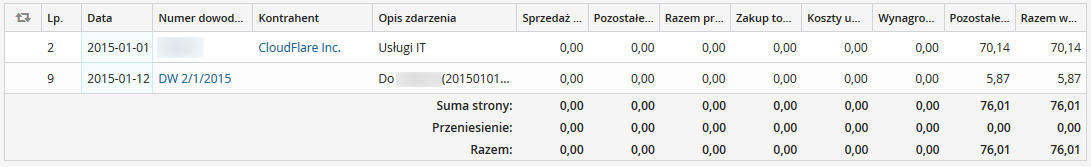

Załóżmy, że 1 stycznia 2015 (czwartek) pojawia się wydatek (i faktura lub rachunek) w wysokości 20 $. Bank za taką operację pobrał z naszej karty 76,01 zł, co stanowi nasz realny koszt.

Podczas księgowania takiego wydatku jednak obowiązuje nas przelicznik wg średniego kursu NBP z najbliższego dnia roboczego poprzedzającego transakcję. W naszym przykładzie będzie to 31 grudnia 2014 (środa), gdzie średni kurs dolara to 3,5072 zł, a tym samym wydatek księgujemy po tym kursie:

20 $ * 3,5072 = 70,14 zł

Wprawdzie kwota na której pracujemy w przykładzie do największych nie należy, ale już gołym okiem widać, że na tym księgowaniu będziemy stratni, tj. po stronie kosztów pojawi się nam mniejsza kwota niż faktycznie wydana:

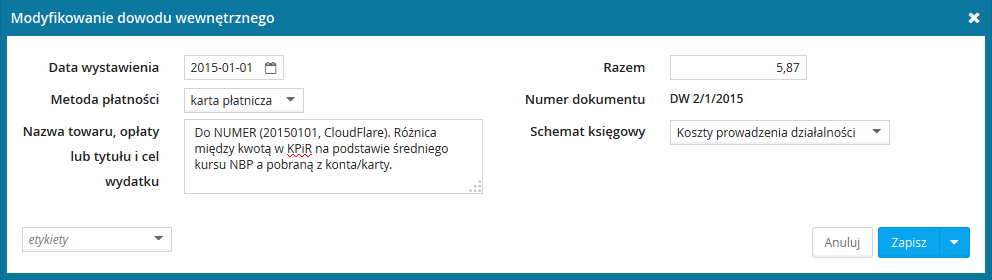

76,01 – 70,14 = 5,87 zł

I to jest właśnie tzw. różnica kursowa, która dla 20 $ może i nie jest specjalnie duża (5,87 zł), ale w przypadku większych kwot różnica będzie większa – i nasza strata na takiej operacji jeszcze większa.

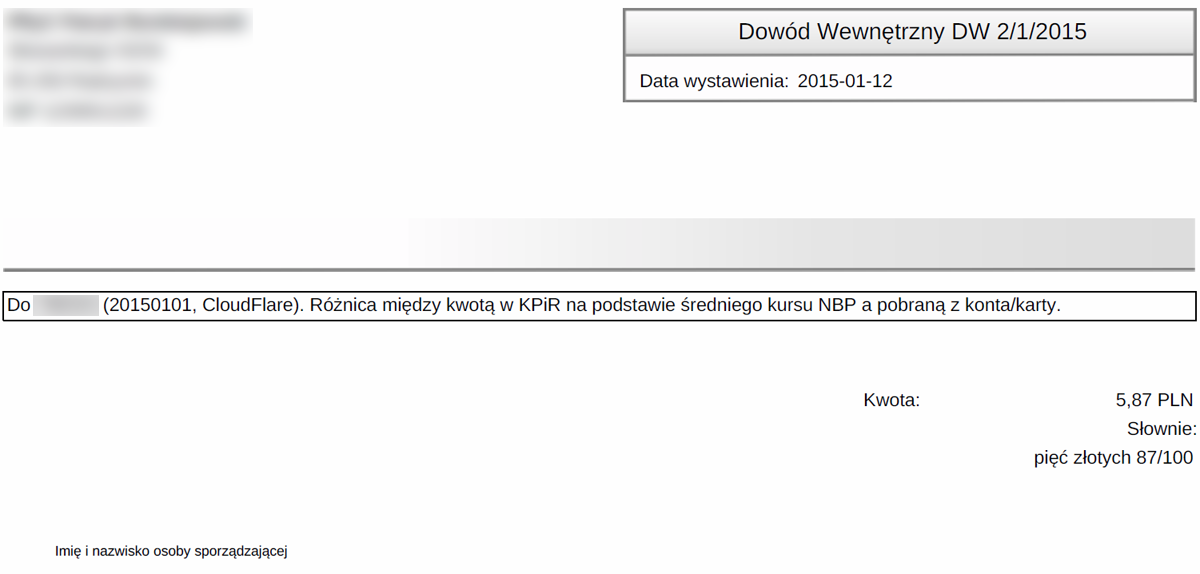

Na szczęście – choć czasem odwrotnie, bo w przypadku mniejszych kwot więcej z tym zabawy niż to warte – różnicę wynikającą z tej operacji w prosty sposób dodajemy do kosztów za pomocą dowodu wewnętrznego, który wystawiamy na kwotę wynikająca z tej różnicy.

Przykładowy dowód wewnętrzny:

Tworzenie dowodu wewnętrznego w serwisie wFirma:

Ja dodatkowo do każdej faktury (lub rachunku) w przypadku której rozliczam różnice kursowe dodaje do dokumentacji wydruk z kursem średnim NBP z odpowiedniego dnia, oraz – do dowodu wewnętrznego – wyciąg/potwierdzenie operacji z banku.

To chyba tyle na temat różnic kursowych – można przejść do właściwego księgowania wydatków zagranicznych w ramach prowadzonej działalności gospodarczej:

Księgowanie wydatku w ramach Unii Europejskiej na podstawie faktury VAT

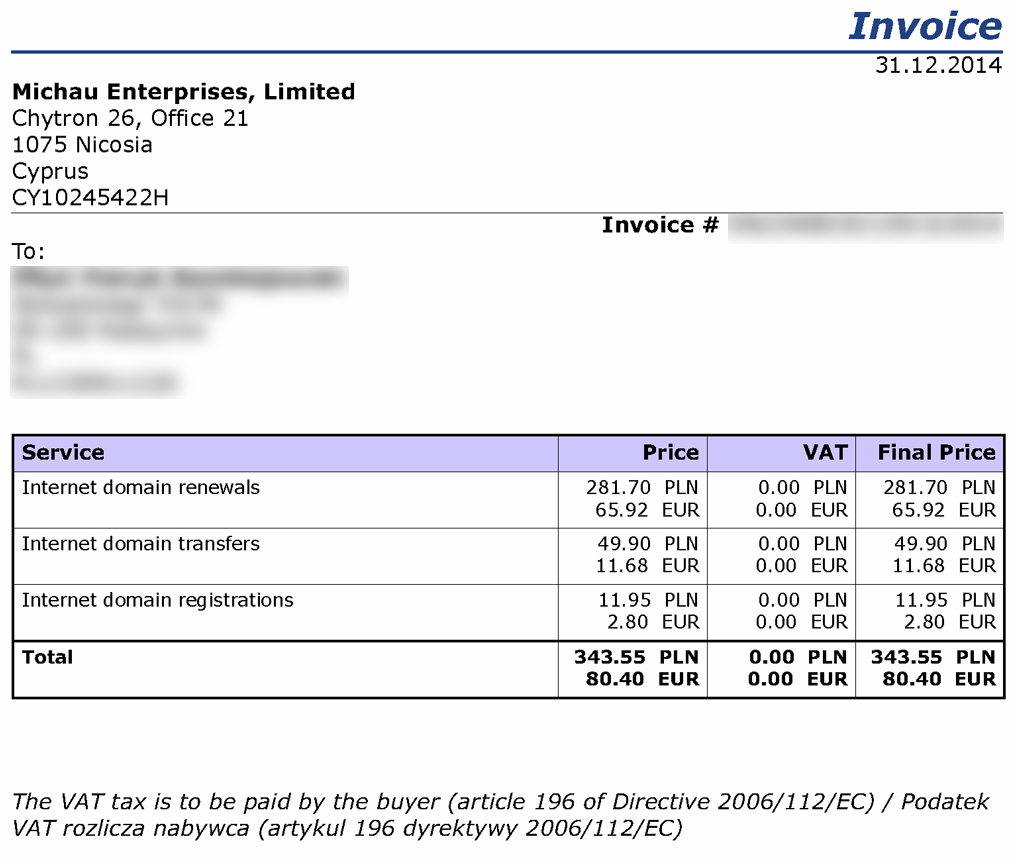

Księgowanie wydatku w ramach Unii Europejskiej pokaże na przykładzie faktury VAT wystawionej za domeny w serwisie Aftermarket.

Jest to o tyle prosta sytuacja, że na tej fakturze wprawdzie mamy kwoty podane w euro, ale w podsumowaniu znajdziemy również kwoty podane w złotówkach. Wprawdzie spotkałem się z opiniami, że w takim przypadku mimo wszystko należało by zaksięgować taką fakturę w walucie euro i rozliczyć różnice kursowe – to ja raczej trzymam z tymi, co wybierają wariant bezpośredni, w końcu mamy podane złotówki:

Oczywiście to jest Wasz wybór, i to Wy będziecie ponosić ew. jego konsekwencje ;-)

Oczywiście to jest Wasz wybór, i to Wy będziecie ponosić ew. jego konsekwencje ;-)

Warto tu też odnotować, że na fakturze mamy zwrot o którym pisałem w piątek, przy okazji wpisu o księgowaniu przychodów z Google AdSense:

The VAT tax is to be paid by the buyer (article 196 of Directive 2006/112/EC) / Podatek VAT rozlicza nabywca (artykuł 196 dyrektywy 2006/112/EC)

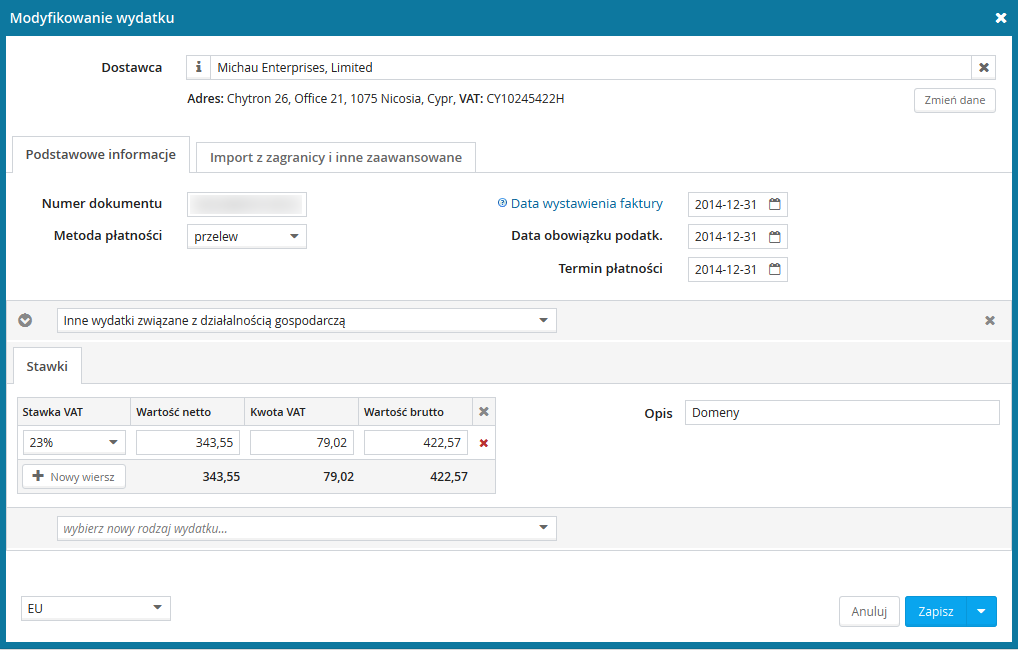

Księgowanie wydatku jako WNT lub import usług art.28b

Księgowanie takiego wydatku właściwie nie różni się od księgowania krajowej faktury VAT, z tym, że kwotę z faktury z Aftermarket wpisujemy w pole „netto”, a podatek VAT ustawiamy na standardowy – 23%:

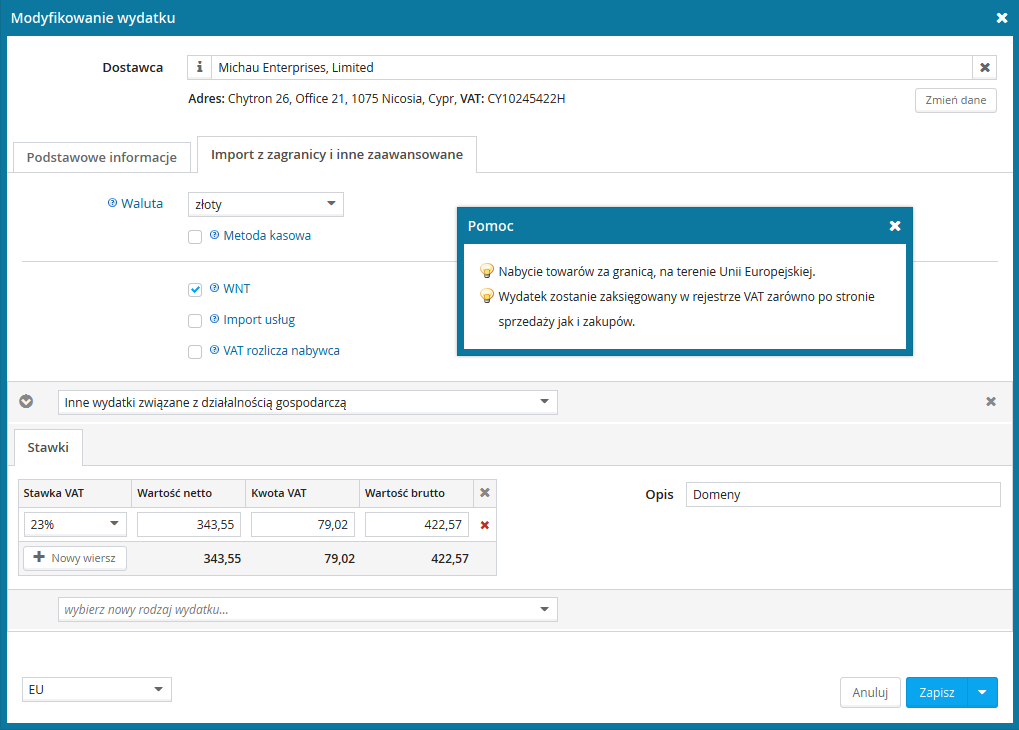

To co odróżnia taki koszt od krajowego, to konieczność zaznaczenia w opcjach, że jest to transakcja WNT (produkty fizyczne):

WNT (Wewnątrzwspólnotowe nabycie towarów)

Nabycie towarów za granicą, na terenie Unii Europejskiej.

Wydatek zostanie zaksięgowany w rejestrze VAT zarówno po stronie sprzedaży jak i zakupów.

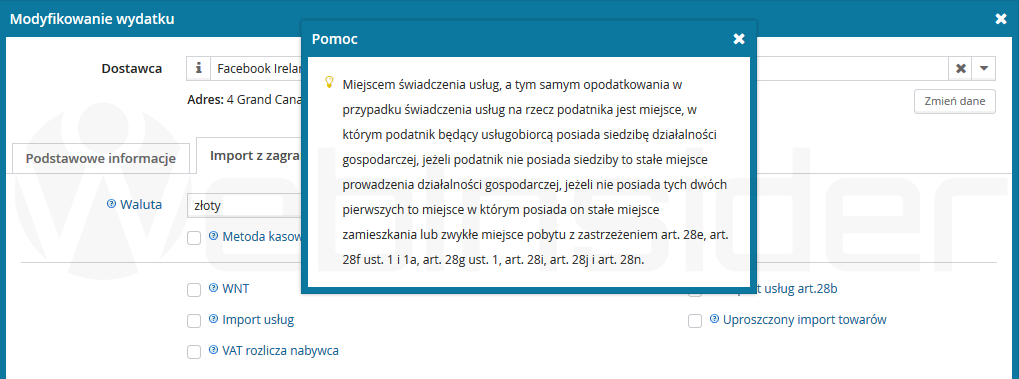

Lub import usług art. 28b (np. domeny, reklamy na Facebooku, czyli Facebook Ads):

Import usług art. 28b

Miejscem świadczenia usług, a tym samym opodatkowania w przypadku świadczenia usług na rzecz podatnika jest miejsce, w którym podatnik będący usługobiorcą posiada siedzibę działalności gospodarczej, jeżeli podatnik nie posiada siedziby to stałe miejsce prowadzenia działalności gospodarczej, jeżeli nie posiada tych dwóch pierwszych to miejsce w którym posiada on stałe miejsce zamieszkania lub zwykłe miejsce pobytu z zastrzeżeniem art. 28e, art. 28f ust. 1 i 1a, art. 28g ust. 1, art. 28i, art. 28j i art. 28n.

Dzięki temu system automatycznie wykona za nas wszystkie pozostałe operacje, które inaczej trzeba by wykonać ręcznie.

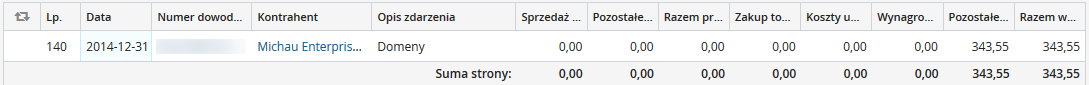

Księga Przychodów i Rozchodów (KPiR):

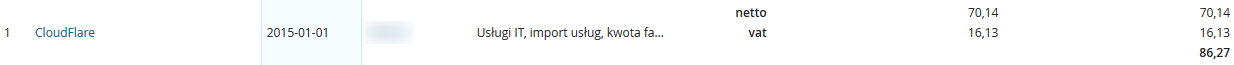

Rejestr zakupów VAT:

Rejestr sprzedaży VAT:

Jak widać na załączonych obrazkach kwota doliczonego podatku VAT nam się wyzerowała (operacja neutralna dla podatku VAT), bo wydatek trafił zarówno do rejestru sprzedaży jak i zakupów.

Pamiętajcie, że również w tym przypadku powinniście wcześniej zgłosić się do Urzędu Skarbowego w celu nadania Wam Europejskiego numeru NIP.

Księgowanie wydatku zagranicznego jako import usług (na podstawie rachunku)

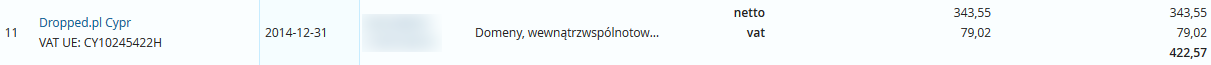

W przypadku wydatków z poza UE raczej nie ma co spodziewać się faktury VAT, zazwyczaj dostaniecie rachunek, coś w stylu:

Import usług

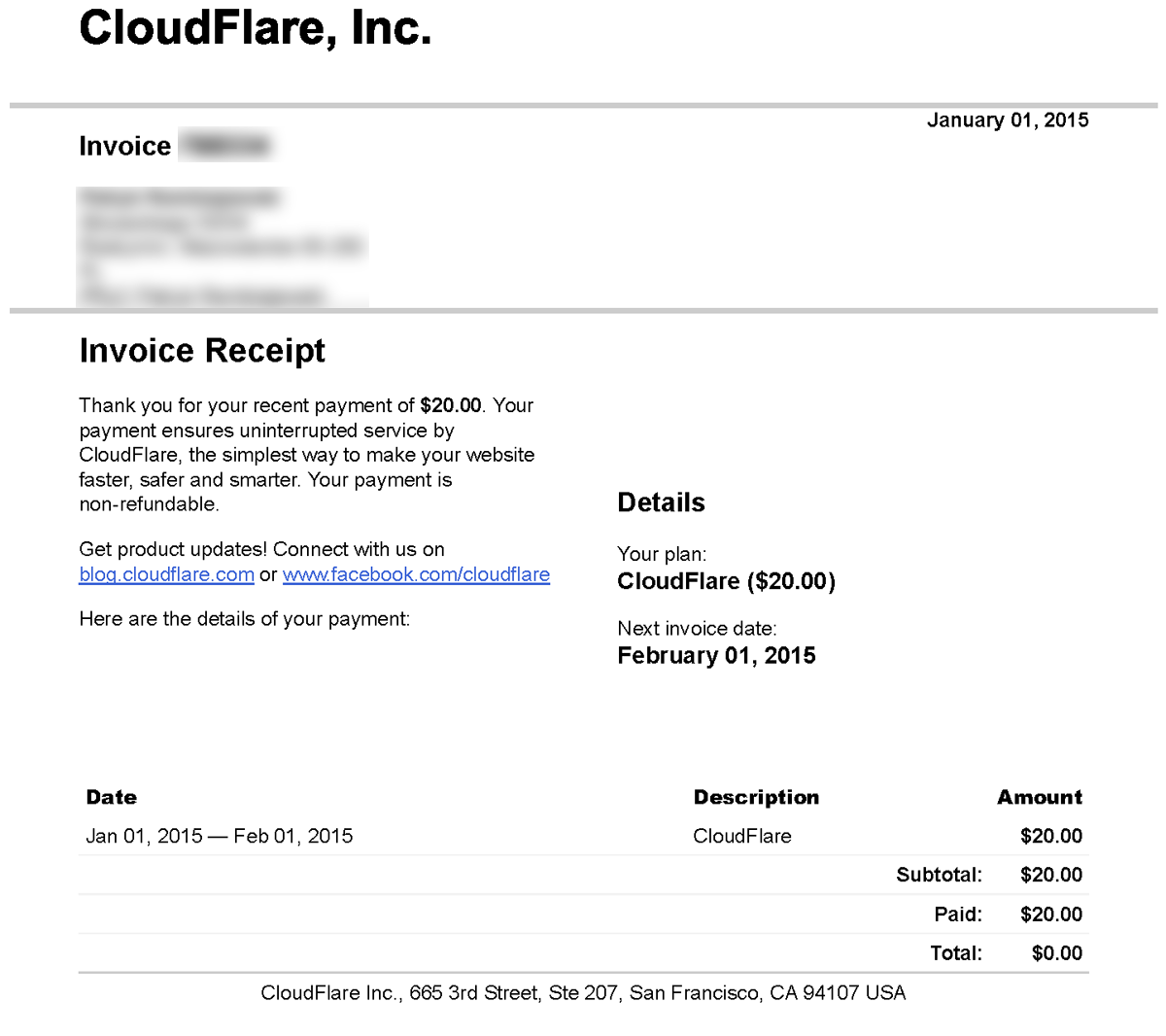

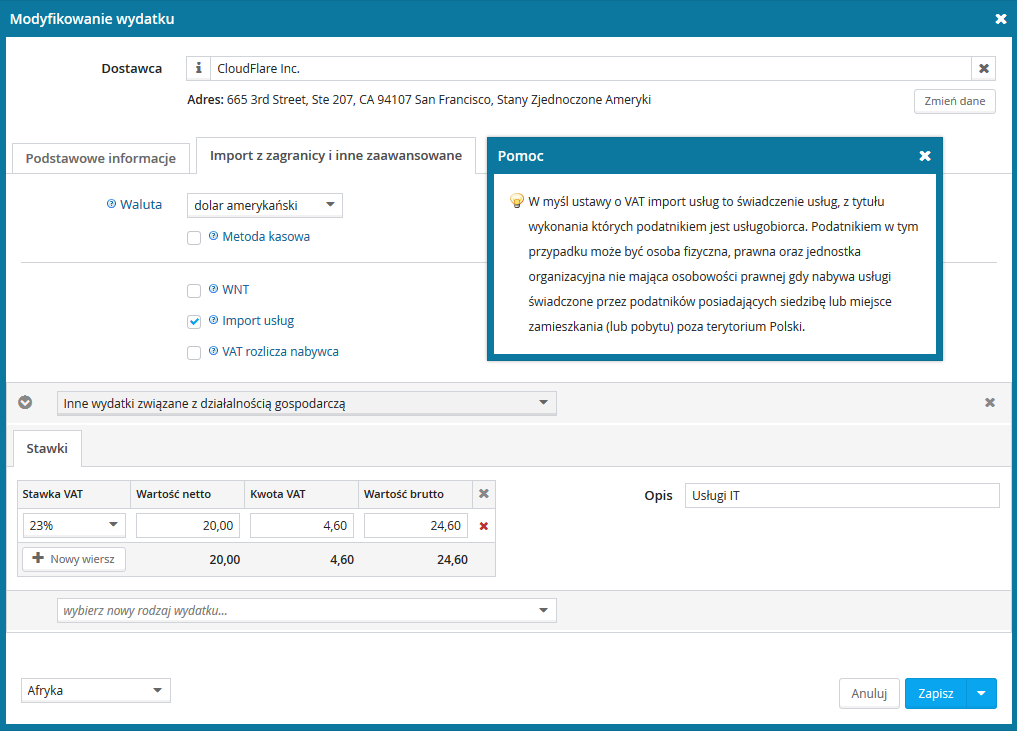

Księgowanie takiego wydatku wygląda dość podobnie jak powyżej, czyli kwotę z rachunku – w naszym przypadku 20$ – wpisujemy w pole „wartość netto”, podatek zostawiamy standardowy, tj. 23%:

Cała „magia” i tym razem odbywa się dzięki wybraniu dodatkowych opcji. W naszym przykładzie będzie to ustawienie waluty jako dolar amerykański – dzięki czemu w systemie wFirma automatycznie zostanie taki wydatek przeliczony na złotówki wg odpowiedniego kursu średniego NBP (z poprzedzającego dnia roboczego).

Kolejna ważna opcja to „import usług”:

W myśl ustawy o VAT import usług to świadczenie usług, z tytułu wykonania których podatnikiem jest usługobiorca. Podatnikiem w tym przypadku może być osoba fizyczna, prawna oraz jednostka organizacyjna nie mająca osobowości prawnej gdy nabywa usługi świadczone przez podatników posiadających siedzibę lub miejsce zamieszkania (lub pobytu) poza terytorium Polski.

Dzięki czemu i tym razem system automatycznie wykona za nas wszystkie pozostałe operacje, które inaczej trzeba by wykonać ręcznie.

Księga Przychodów i Rozchodów (KPiR):

Rejestr zakupów VAT:

Rejestr sprzedaży VAT:

Jak widać na załączonych obrazkach kwota doliczonego podatku VAT nam się wyzerowała (operacja neutralna dla podatku VAT), bo wydatek trafił zarówno do rejestru sprzedaży jak i zakupów.

W przypadku tego wydatku warto również zwrócić uwagę, że mamy tu do czynienia z rozliczeniem różnić kursowych – o czym pisałem na początku tego wpisu.

PS. Pamiętajcie, by zawarte tu informacje traktować tylko i wyłącznie jako wskazówki, a w razie jakichkolwiek wątpliwości skontaktować się z księgowym i/lub Krajową Informacją Podatkową.

- Gen AI w Envato, czyli w ramach usługi Envato Elements mamy teraz dostęp do całego wachlarza narzędzi wspieranych przez AI - 1970-01-01

- DJI Mini 5 Pro, czyli mały dron z klasą C0, a spore zamieszanie, bo niby sub250, a jednak waży powyżej 250 gramów - 1970-01-01

- W Home Assistant 2025.6 w końcu mamy przypisanie struktury menu bocznego (sidebar) do konta użytkownika, więc teraz pora jeszcze na kolory (motyw) - 1970-01-01

Witam :)

A co w momencie, kiedy prowadzę działalność na zasadach ogólnych, kiedy nie jestem płatnikiem VAT? Czy coś to zmienia?

Dziękuję!

Z racji tego, że nie jestem księgowym, to pilnuje tylko swojego ogródka, a więc DG + VAT, ale może tutaj znajdziesz niezbędne informacje: Nievatowiec a zakup towarów w UE

Dziękuję bardzo! :)