Pomysł na ten wpis powstał jeszcze w 2016, ale jakoś nie mogłem się za niego zabrać, zwłaszcza że jak przeglądałem notatki, to wydawał mi się to tak rozległy temat, że jak nic kilka dni analizy materiałów i pisania, a ostatnio o czas jakby trudniej niż jeszcze niedawno. ale za nami 25 luty (koniec kwartalnych deklaracji VAT UE), do tego wystartowała Krajowa Administracja Skarbowa, więc to chyba dobry moment by się zmobilizować i zebrać w jeden wpis najważniejsze zmiany związane z prowadzeniem działalności gospodarczej, które pojawiły się w raz z rokiem 2017…

Spis treści w artykule

Podatek dochodowy – PIT 2017

Zacznę od rzeczy ważnych jeśli chodzi o zmiany w podatku PIT, ale dających się streścić w 2-3 zdaniach:

- Z 1,2 miliona do 2 milionów euro wzrósł roczny limit przychodów netto w danym roku podatkowych, pozwalający na prowadzenie księgowości w formie Księgi Przychodów i Rozchodów (KPiR).

- Z 150 tysięcy euro do 250 tysięcy wzrósł roczny próg przychodów pozwalający na korzystanie w działalności gospodarczej z rozliczania podatku dochodowego w formie ryczałtu od przychodów ewidencjonowanych.

- Firmy zatrudniającej mniej niż 50 pracowników (zamiast 20, jak było) są zwolnione z tworzenia Zakładowego Funduszu Świadczeń Socjalnych, oraz nie muszą tworzyć/posiadać regulaminu pracy i wynagrodzenia.

Gotówką koszty tylko do 15 000 zł

Od teraz, by móc zaliczyć do kosztów uzyskania przychodów transakcję na 15 000 zł lub więcej, to płatność za nie musi być wykonana w formie bezgotówkowej, czyli przelewem, kartą, lub za pośrednictwem któregoś z serwisów oferujących płatności elektroniczne (PayPal, tpay.com, PayU, DotPay, PayByNet).

Tak więc zamiast 15 000 euro mamy 15 000 zł, choć stety/niestety nie oznacza to realnego zrównania kursów euro i złotówki, ale za to zamiast „tylko przelew” mamy też dopuszczalne inne formy płatności bezgotówkowej, w tym kompensata (wygaszanie zobowiązań w drodze kompensaty) czy świadczeń barterowych (towar/usługa za towar/usługę), gdzie limit również nie obwiązuje.

Barter i kompensata wg Ministerstwa Finansów

Na stronach Ministerstwa Finansów w artykule pod tytułem „nowe przepisy dot. skutków podatkowych przy regulowaniu płatności w formie gotówkowej” znajdziemy m.in. taki fragment:

Ministerstwo Finansów zwraca uwagę, że wprowadzane od 1 stycznia 2017 r. przepisy podatkowe odwołują się do pojęcia „płatności”, wynikającej z transakcji (o której mowa w art. 22 ustawy o swobodzie działalności gospodarczej), a zatem obejmują wyłącznie wskazany w nich sposób regulowania zobowiązania, tj. poprzez dokonywanie zapłaty. Regulacje te zatem nie znajdą zastosowania do innych form regulowania (wygasania) zobowiązań, które ze swojej istoty nie mają charakteru płatności i nie są związane z rachunkiem płatniczym. W związku z tym formy uregulowania zobowiązań takie jak m.in. kompensata (potrącenie), czy wymiana barterowa nie są objęte omawianymi przepisami. Jakkolwiek dochodzi wówczas do uregulowania (wygaśnięcia) zobowiązania, to jednak strony umowy nie dokonują „płatności”, które mogłyby być objęte zakresem tych regulacji.

Podatek od towarów i usług – VAT 2017

O ile w przypadku podatki dochodowego większość zmian można określić mianem relatywnie drobnych, to w przypadku podatku od towarów i usług (VAT) nie dość, że zmian mamy więcej, to i ich waga jest zdecydowanie większa.

Elektroniczna wysyłka deklaracji VAT

Deklaracje VAT należy wysyłać elektronicznie – obowiązek dotyczy zarówno składania deklaracji podstawowych, jak i ich korekt:

- VAT-7 (czynni podatnicy VAT, rozliczenie miesięczne)

- VAT-7K/VAT-7D (czynni podatnicy VAT, rozliczenie kwartalne)

- VAT UE (transakcji wewnątrzwspólnotowych)

- VAT-8 (podatnicy zwolnieni z VAT, transakcje międzynarodowe)

- VAT-9M (podatnicy zwolnieni z VAT, transakcje międzynarodowe)

- VAT-27 (sprzedaż krajowa z odwrotnym obciążeniem)

Jeszcze nie dla wszystkich (są wyjątki)

Zaczęliśmy od trzęsienia ziemi, to teraz lekko uspokoimy sytuację – zmiany dotyczą wprawdzie wszystkich, ale dla niektórych podatników VAT został wprowadzony okres przejściowy i nie muszą oni składać deklaracji VAT w formie elektronicznej już teraz, ten obowiązek obejmie ich (wszystkich) od 1 stycznia 2018.

Od 1 stycznia 2017 obowiązkowo deklaracje w formie elektronicznej muszą składać podatnicy – płatnicy podatku VAT, którzy:

- Są zobowiązani do rejestracji (lub zarejestrowani) jako podatnicy VAT EU

- Dostarczają lub nabywają towary lub usługi objęte mechanizmem/procedurą odwrotnego obciążenia

- Inni, zobowiązani do składania deklaracji VAT droga elektroniczną, na podstawie dodatkowych przepisów (np. o podatku dochodowym)

Bez kwalifikowanego podpisu elektronicznego

Co istotne, deklaracje VAT (np. VAT-7) można wysyłać droga elektroniczną do urzędu bez potrzeby posiadania kwalifikowanego podpisu elektronicznego (który nie dość, że kosztuje, to jeszcze jego przydatność w przypadku chyba większości przedsiębiorców jest dość znikoma). Wysyłkę można autoryzować za pomocą danych z rocznej deklaracji PIT – wystarczy podać przychód za odpowiedni rok.

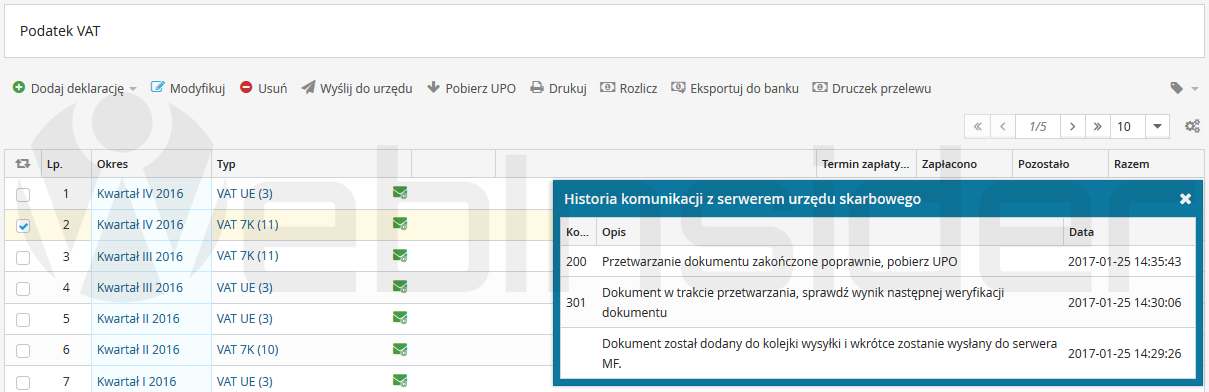

Np. w serwisie wFirma, z którego korzystam wygląda to tak:

Mamy do wyboru wysyłkę bez podpisu (potwierdzamy przychodem z odpowiedniego roku), z podpisem upoważnionej osoby z wFirma (należy takie upoważnienie wcześniej wygenerować i wysłać do urzędu), oraz korzystając z własnego podpisu kwalifikowanego.

Likwidacja kwartalnych rozliczeń VAT

Od 1 stycznia 2017 bezwzględnie, czyli dla wszystkich znika możliwość kwartalnego składania deklaracji VAT UE (transakcje wewnątrzwspólnotowe) i deklaracji VAT-27 (obrót krajowy, odwrotne obciążenie). A z racji tego, że teraz wszyscy składamy deklaracje VAT UE w formie elektronicznej, to tym samym wszystkich obowiązuje ten sam termin – do 25 dnia miesiąca następującego po miesiącu za który składana jest deklaracja (informacja).

Likwidacja VAT-7K (na razie tylko dla niektórych)

Z kwartalnego składania deklaracji VAT (VAT-7k) zostały wyłączone następujące grupy przedsiębiorców:

- Nowi czynni płatnicy podatku VAT (dotyczy pierwszych 12 miesięcy od rejestracji)

- Tych, którzy w danym kwartale, lub czterech go poprzedzających dokonali dostaw towarów z odwrotnym obciążeniem za 50 000 zł lub więcej

Dodatkowo z kwartalnego rozliczania podatku VAT mogą korzystać tylko mali podatnicy, czyli tacy, których wartość sprzedaży produktów i/lub usług w poprzednim roku podatkowym nie przekroczyła 1 200 000 €, oraz założyli działalność gospodarczą przed 30 września 2016 (pierwsze 12 miesięcy).

Odmowa rejestracji i wykreślenie

Wprowadzono przesłanki pozwalające odmówić rejestracji podmiotu jako podatnika VAT (m.in. za nieprawdzie dane, brak możliwości kontaktu).

Doprecyzowana też warunki pozwalające wykreślić podatnika z rejestru podatników VAT:

- Zawieszenie działalności gospodarczej na 6 miesięcy lub dłużej

- Brak złożenia deklaracji VAT za 6 miesięcy lub 2 kwartały

- Posługiwanie się fakturami za fikcyjne transakcje

Inne zmiany

- Dla podatników innych niż mali podatnicy (choć pewnie większość z Was łapie się w kategorii mali podatnicy) znika również możliwość rozliczania się kwartalnie za pomocą deklaracji VAT-7D

- Od początku 2017 limit zwolnienia podmiotowego (brak obowiązku rejestracji jako czynny podatnik podatku VAT) wynosi 200 000 zł, czyli o 50 000 więcej niż w 2016

Jednolity Plik Kontrolny (JPK)

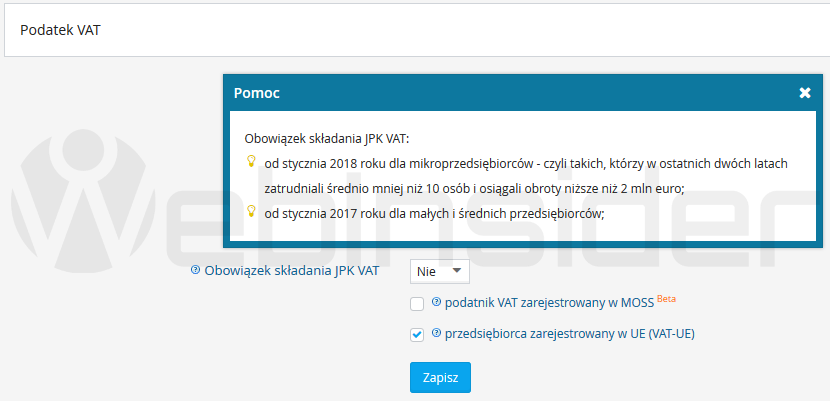

Jednolity Plik Kontrolny nie jest absolutną nowością, bo już od lipca 2016 obowiązuje on tzw. duże podmioty. A w styczniu 2017 i 2018 obowiązkiem korzystania z tego pliku zostają/zostaną objęte kolejne grupy przedsiębiorców:

- 1 lipca 2016 – duże podmioty

- 1 stycznia 2017 – mali i średni przedsiębiorcy

- 1 stycznia 2018 – mikro przedsiębiorcy

To jeszcze do kompletu informacja jak rozpoznać do której grupy należymy:

- Mikro – średnia roczna liczba pracowników: 0-9,99; obroty netto do 2 mln €

- Mały – średnia roczna liczba pracowników: 10-49,99; obroty netto do 10 mln €

- Średni – średnia roczna liczba pracowników: 50-249,99; obroty netto do 50 mln €

- Duży – średnia roczna liczba pracowników: 250+; obroty netto do 50+ mln €

Księgi podatkowe i programy komputerowe

Jednolity Plik Kontrolny (JPK) obowiązuje tych podatników (VAT), którzy do prowadzenia księgowości korzystają z programów/systemów komputerowych (nie ma znaczenia, czy będzie to program instalowany na komputerze, arkusz kalkulacyjny Excela, czy też księgowość internetowa).

W stosunkowo najgorszej sytuacji są osoby prowadzące księgowość w arkuszu kalkulacyjnym lub jakimś dawno nie aktualizowanym programie, gdzie zapewne próżno szukać takiej funkcjonalności jak generowanie i wysyłka odpowiedniego pliku JPK. Chcemy czy nie, odchodzą powoli w zapomnienie zarówno czasy „papierowej księgowości”, jak i tabelek w Excelu.

Co to jest Jednolity Plik Kontrolny

Jednolity Plik Kontrolny jest niczym innym jak plikiem komputerowym o odpowiedniej strukturze danych (XML), dzięki czemu może być przetwarzany w sposób zautomatyzowany przez systemy/programy komputerowe.

Aktualnie w większości przypadków wymagana jest elektroniczna wysyłka pliku odpowiedzialnego za rejestry VAT, ale w niektórych przypadkach mogą być wymagane również pliki JPK odpowiadające pozostałym aspektom prowadzenia księgowości, m.in.:

- JPK_VAT – rejestry VAT (sprzedaż i zakupy)

- JPK_FA – faktury VAT związane ze sprzedażą

- JPK_PKPIR – Podatkowa Księga Przychodów i Rozchodów

- JPK_EWP – ewidencja przychodów

- JPK_MAG – magazyn

- JPK_WB – wyciągi bankowe

Docelowo przedsiębiorców będą obowiązywać wszystkie (a być może nawet jakieś dodatkowe) pliki JPK, ale na razie zaczynamy od pliku odpowiedzialnego za rejestry VAT. Pozostałe pliki będą – na początku – wymagane w przypadku kontroli:

- Duże podmioty – 1 lipca 2016

- średni, mali i mikro przedsiębiorcy – 1 lipca 2018

Fragment pliku JPK_VAT:

<?xml version="1.0" encoding="UTF-8"?>

<JPK xmlns="http://jpk.mf.gov.pl/wzor/2016/10/26/10261/" xmlns:etd="http://crd.gov.pl/xml/schematy/dziedzinowe/mf/2016/01/25/eD/DefinicjeTypy/">

<Naglowek>

<KodFormularza wersjaSchemy="1-0" kodSystemowy="JPK_VAT (2)">JPK_VAT</KodFormularza>

<WariantFormularza>2</WariantFormularza>

<CelZlozenia>1</CelZlozenia>

<DataWytworzeniaJPK>2017-02-21T10:35:09Z</DataWytworzeniaJPK>

<DataOd>2017-01-01</DataOd>

<DataDo>2017-01-31</DataDo>

<DomyslnyKodWaluty>PLN</DomyslnyKodWaluty>

<KodUrzedu>XYZ</KodUrzedu>

</Naglowek>

<Podmiot1>

<IdentyfikatorPodmiotu>

<etd:NIP>NIP</etd:NIP>

<etd:PelnaNazwa>Pełna Nazwa</etd:PelnaNazwa>

<etd:REGON>REGON</etd:REGON>

</IdentyfikatorPodmiotu>

<AdresPodmiotu>

<KodKraju>PL</KodKraju>

<Wojewodztwo>Województwo</Wojewodztwo>

<Powiat>Powiat</Powiat>

<Gmina>Gmina</Gmina>

<Ulica>Ulica</Ulica>

<NrDomu>Nr domu</NrDomu>

<NrLokalu>Nr mieszkania</NrLokalu>

<Miejscowosc>Miasto</Miejscowosc>

<KodPocztowy>Kod pocztowy</KodPocztowy>

<Poczta>Poczta</Poczta>

</AdresPodmiotu>

</Podmiot1>

[...]

<ZakupCtrl>

<LiczbaWierszyZakupow>X</LiczbaWierszyZakupow>

<PodatekNaliczony>XY.YZ</PodatekNaliczony>

</ZakupCtrl>

</JPK>

Zmiany w zatrudnianiu pracowników

Mamy też nowe stawki związane z wynagrodzeniem za pracę:

- Umowa o pracę: 2000 zł wynosi minimalne wynagrodzenie

- Umowy cywilnoprawne: 13 zł brutto minimalna stawka godzinowa

Zakładanie firmy (prawie) przez telefon

Ze „starszych nowości” (nie było okazji napisać o tym) warto wspomnieć o tym, że pojawiła się możliwość założenia firmy przez telefon. Wystarczy zadzwonić pod numer 801 055 088. Podczas rozmowy konsultant udzieli nam niezbędnych informacji, oraz pobierze od nas niezbędne do rejestracji w Centralnej Ewidencji i Informacji o Działalności Gospodarczej (CEIDG) dane, a na koniec przekaże nam kod rejestrujący, z którym należy udać się do urzędu gminy w celu dokończenia formalności (podpisanie wniosku).

Dla mnie jest to bardziej ciekawostka (zdecydowanie wolę złożyć wniosek przez internet), ale dla wielu na pewno będzie to ciekawa propozycja, głównie ze względu na bezpośredni kontakt z konsultantem, który może doradzić i ewentualnie rozwiać wątpliwości, jakie mogą się pojawić podczas tego procesu.

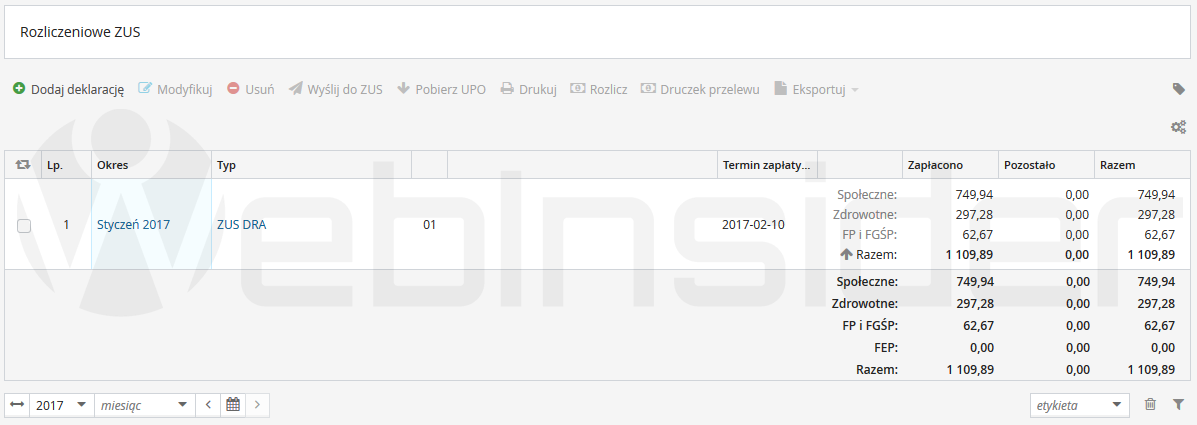

Składki ZUS 2017

O składkach ZUS pisałem niedawno, ale warto też o tym pamiętać. I zapewne nikogo nie zdziwi, że jak co roku mamy wzros:

Krajowa Administracja Skarbowa (KAS)

Na koniec zupełna świeżynka, czyli Krajowa Administracja Skarbowa, która uroczyście wystartowała 1 marca 2017 (dziś), czyli super organ podatkowy.

Pozwolicie, że na razie tylko zacytuje wicepremiera Mateusza Morawieckiego:

Chcemy, żeby Krajowa Administracja Skarbowa była przyjazna i wyrozumiała dla słabych, dla mniejszych, dla niewinnych oczywiście w szczególności, ale żeby była bardzo silna dla tych, którzy próbują przemocą, sprytem, oszustwem wziąć to, co należy do państwa polskiego i to, co należy do narodu polskiego.

Mam tylko nadzieję, że faktycznie „szabla” zostanie wycelowana w „dużych i niegrzecznych”, a nie w małych, by tylko podreperować statystyki.

- Zakupy w sklepie Bambu Lab bez podatku VAT, czyli rejestracja jako B2B oraz specjalny link do specjalnego sklepu - 1970-01-01

- W Home Assistant 2024.7 w końcu można bezpośrednio z właściwości danego elementu zarządzać jego rozmiarem w cały jeszcze czas eksperymentalnym układzie „sekcje” - 1970-01-01

- Sprzedajesz drona DJI? Usuń go ze swojego konta. Kupujesz używanego drona DJI? Zadbaj, by dotychczasowy właściciel usunął go ze swojego konta! - 1970-01-01

Cześć,

Nie wiem czy dobrze patrzę, ale wydaje mi się że promocja w wFirma dotyczy tylko kont nowo zakładanych.

Pozdrawiam

Cześć. Jak najbardziej dobrze patrzysz – promocja dotyczy nowych kont/klientów (weryfikacja jest z tego co pamiętam po numerze NIP), bo jest to jednak element ekspansji/pozyskiwania nowych klientów.

Również pozdrawiam ????

Jak dobrze kojarzę (gdzieś o tym czytałem – chyba czasopismo.legeartis.org) to barter od tego roku ma mieć formę pieniężna. Tz pomimo tego, iż umówimy się na wspólną promocję za 1 mln zł. To i tak ty musisz mi przelać 1 mln złotych, a ja tobie.

Prawdopodobnie piszesz o artykule z czerwca 2016 (znalazłem pod nim Twój komentarz). Faktycznie jest tam poruszony problem barteru w świetle nowych przepisów, ale artykuł zapewne z racji swojej daty opiera się na niepełnych/nieaktualnych danych.

Polecam zajrzeć do artykułu „nowe przepisy dot. skutków podatkowych przy regulowaniu płatności w formie gotówkowej” na stronie Ministerstwa Finansów, gdzie znajdziesz m.in. taki fragment (dodałem go też do artykułu):