Czasem sobie żartuje, że większość zmian dla firm – przynajmniej tych pozytywnych – zaczyna i kończy swój żywot na szumnych zapowiedziach. Choć nie jest też tak, że faktycznie nic się nie zmienia, bo jakieś tam zmiany należy odnotować choćby w kontekście składek na ZUS. Przy czym do niedawna wyglądało to trochę niczym powszechne promocje dla nowych klientów, którzy dostawali kolejne bonusy, gdy tymczasem starzy dotychczasowi) mogli tylko obejść się smakiem. Początek 2019 przyniósł jednak coś i dla nich – tzw. mały ZUS. Może nie skorzystają z tego wszyscy, ale w grupie, do której kierowane jest to rozwiązanie, będzie to na pewno odczuwalna zmiana…

Spis treści w artykule

Mały ZUS, czyli składki od przychodu

Tzw. mały ZUS (czasem błędnie jest tak nazywana ulga na start, czy też 2 lata obniżonego ZUS, czyli preferencyjnych składek dla nowych działalności) polega na tym, że od 1 stycznia 2019 składki ZUS można płacić w wysokości zależnej od przychodu osiągniętego w poprzednik roku kalendarzowym, na którego bazie obliczana jest podstawa wymiaru składek.

I tak, podstawa do obliczenia składek ZUS w roku 2019 jest obliczana na podstawie przychodu (nie dochodu!) z 2018 roku. Co istotne – mały ZUS dotyczy tylko składek na ubezpieczenia społeczne (emerytalne, rentowe, wypadkowe, i ew. – jeśli ktoś opłaca – chorobowe). Nie obejmuje składki zdrowotnej, którą płacimy w pełnej wysokości.

Kto może skorzystać z małego ZUSu

Z małego ZUS mogą skorzystać osoby prowadzące jednoosobową działalność gospodarczą (zarejestrowana w CEIDG), których przychód (nie dochód!) za ubiegły rok kalendarzowy (obecnie będzie to 2018) nie przekroczył 30-krotności minimalnego wynagrodzenia o pracę. W obecnej chwili jest to 63 000 zł netto (za 2018). W przypadku, gdy działalność nie była prowadzona przez cały rok (zawieszenie, rozpoczęcie w trakcie trwania roku), limit rozliczany jest proporcjonalnie, do liczby dni, w których trakcie była prowadzona (aktywna) działalność.

Inne wykluczenia:

- Prowadzisz działalność krócej niż 60 dni w ubiegłym roku kalendarzowym

- Rozliczasz się na podstawie karty podatkowej i korzystasz ze zwolnieniem z VAT

- Podlegasz ubezpieczeniu społecznemu lub zdrowotnemu z innych pozarolniczych działalności (np. etat)

- Wykonujesz dla byłego lub obecnego pracodawcy działalność gospodarczą w zakresie takim, jak na umowie o pracę

Z możliwości skorzystania z małego ZUS zostały również wyłączone osoby korzystające z preferencyjnych składek ZUS (ulga na start, pierwsze 6 miesięcy, gdy można płacić składki tylko na ubezpieczenie zdrowotne, czy kolejne 24 miesiące preferencyjnych składek), gdyż w ich przypadku mały ZUS byłby rozwiązaniem mniej opłacalnym.

Kolejnym wykluczeniem, a właściwie limitem, który jednak będzie miał znaczenie dopiero w przyszłości, jest to, że z małego ZUS można korzystać tylko przez 36 miesięcy (na 60 miesięcy prowadzenia działalności gospodarczej). Później trzeba przejść na normalny ZUS (lub zawiesić/zakończyć działalność).

Masz czas do 8 stycznia

Osoby, które spełniają warunki i chcą skorzystać z małego ZUS, muszą się pospieszyć, bo terminy są nieubłagane. Nie wynikają one jednak z samej ustawy o małym ZUSie, co bezpośrednio z ustawy o systemie ubezpieczeń społecznych i dotyczy wszystkich „klientów” Zakładu Ubezpieczeń Społecznych.

Zasada jest prosta – formalnie na zmianę decydujemy się z dniem 1 stycznia danego roku, i od tego dnia mamy 7 dni, by powiadomić ZUS o naszej decyzji. Tak więc 8 stycznia to ostatni dzień, gdy ZUS musi otrzymać odpowiednie zgłoszenie. Rzecznik Małych i Średnich Przedsiębiorców złożył do Prezesa Rady Ministrów (do Premiera Mateusza Morawieckiego) prośbę o wyjątkowe przedłużenie terminu właśnie ze względu na wejście w życie małego ZUSu:

Zwracam się z wnioskiem o podjęcie działań w celu przedłużenia terminu do 31 stycznia 2019 r. na skuteczne zawiadomienie Zakładu Ubezpieczeń Społecznych o zmianie tytułu ubezpieczenia przez beneficjentów przepisów o tzw. „małym ZUS-ie” którzy kontynuują działalność gospodarczą. Zgodnie z obecnym stanem prawnym termin ten upływa w dniu 8 stycznia 2019 r.

Ja bym jednak nie ryzykował, i najpóźniej we wtorek (8 stycznia) złożył odpowiednie dokumenty. Zwłaszcza że nie jest to nic trudnego, a można zrobić to nawet przez internet. O tym jednak za chwilę…

W 2020 zasady są identyczne – mamy czas ze zgłoszeniem się do Małego ZUS do 8 stycznia 2020. Z tym że poza standardowymi wyjątkami (opisanymi w akapicie poniżej) jest jeszcze jeden wyjątek. Jeśli ktoś korzystał z Małego ZUS w 2019 i nadal chce korzystać w 2020, nie musi ponownie się zgłaszać (przynajmniej do czasu wejścia w życie Małego ZUS Plus, co nastąpi w lutym 2020, do którego będzie ew. trzeba się zgłosić w lutym).

Od tej zasady są 2 odstępstwa – gdy zaczynasz działalność gospodarczą w trakcie roku lub gdy w trakcie roku kończy się preferencyjny ZUS. Wtedy oczywiście z małego ZUS można skorzystać również po tym terminie.

Czy mały ZUS się opłaca

Oczywiście ktoś może się zastanawiać, czy w ogóle to się opłaca. Ja uważam, że jeśli ktoś może skorzystać z małego ZUS, czyli mieści się w limicie z przychodem za ubiegły rok (za 2016 63 000 zł netto) i spełnia pozostałe warunki, to jak najbardziej powinien z małego ZUS skorzystać. Zwłaszcza że tak naprawdę nie ma chyba, jak na tym stracić, a można tylko zyskać.

Standardowa podstawa wymiaru składek w roku 2019 będzie wynosiła 2859 zł. I od tej kwoty będą naliczane stawki na ubezpieczenie społeczne. Bez chorobowego jest 904,60 zł (podana kwota nie uwzględnia ubezpieczenia zdrowotnego, które w każdym przypadku płacimy i tak w całości).

Do wyliczenia podstawy przy małym ZUSie można skorzystać z kalkulator do obliczania najniższej podstawy wymiaru składek na ubezpieczenia emerytalne i rentowe dostępnego na stronie ZUSu.

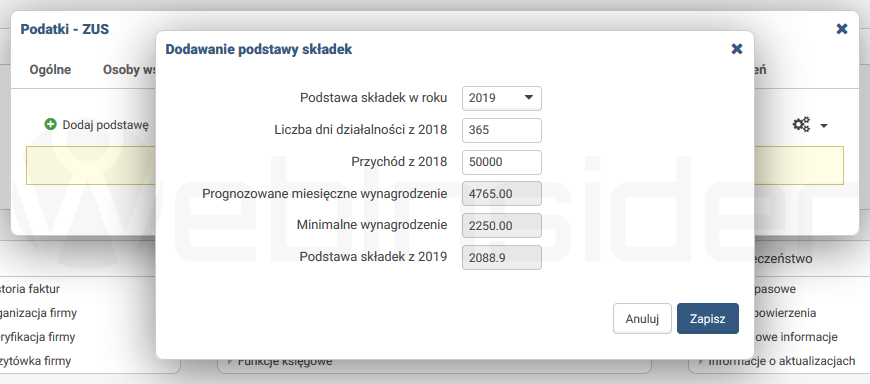

Załóżmy, że przychód z działalności gospodarczej w ubiegłym roku wyniósł 50 000 zł, a więc można skorzystać z tzw. małego ZUS. Tak wyglądają wyliczenia wykonane w serwisie wFirma, gdzie prowadzę swoją księgowość internetową:

Podstawa wymiaru składek w takim przypadku wynosi 2088,9 zł zamiast 2559, a więc miesięczna składka – bez ubezpieczenia chorobowego i zdrowotnego – będzie wynosiła 607,74 zł, a więc 296,86 zł co miesiąc zostanie w kieszeni (3 562,32 zł w skali roku).

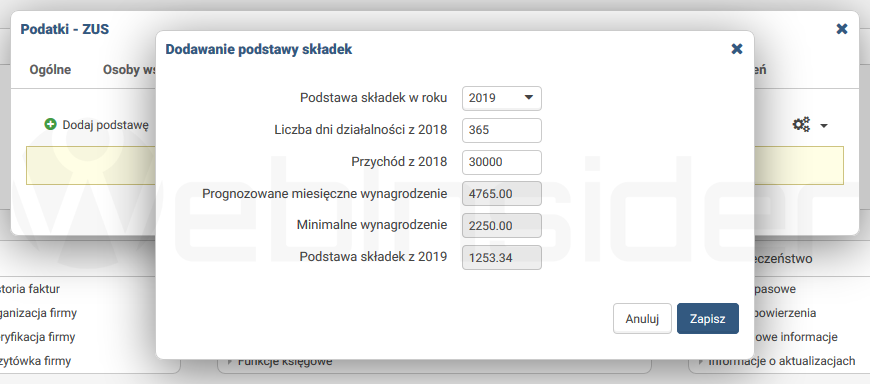

Dla porównania weźmy jeszcze np. przychód 30 000 zł:

W takim przypadku podstawa wymiaru składek dla osób korzystających z małego ZUS będzie wynosiła 1253,34 zł, a więc składka miesięcza – bez ubezpieczenia chorobowego i zdrowotnego – będzie wynosiła 365,86 zł, a więc 538,74 zł co miesiąc zostanie w kieszeni (6 464,88 zł w skali roku).

Należy jednak pamiętać, że mniejsza podstawa to nie tylko mniejsze składki, ale również mniejsze ewentualne świadczenia. O ile ktoś liczy – zwłaszcza w przyszłości – na jakieś świadczenia z ZUS… ;-)

Zgłoszenie do małego ZUSu

Skoro teorię mamy już za sobą, pora przystąpić do działania, czyli zgłoszenia się – jesli spełniamy warunki – do małego ZUSu, co jak już sygnalizowałem – można zrobić nawet przez internet.

Tutaj – dzięki znajomemu, który nie dość, że się załapał, to jeszcze uznał, że w zamian za moją pomoc w tej operacji będę mógł zrobić zrzuty ekranu na potrzeby tego artykułu – mogę napisać na bezie „swoich” doświadczeń. Zwłaszcza że znajomy – podobnie jak ja – korzysta z księgowości w serwisie wFirma. Oczywiście nie ograniczę się tutaj tylko do serwisu wFirma, więc nawet jeśli księgowość masz gdzieś indziej, to informacje powinny być dla Ciebie przydatne.

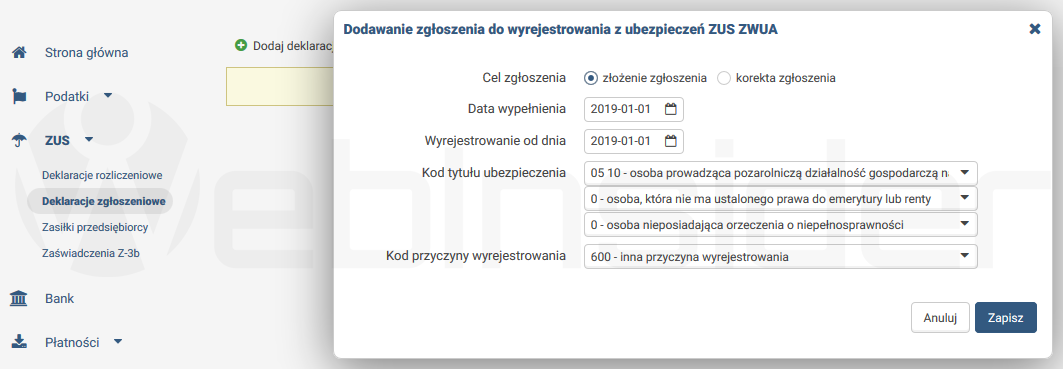

Deklaracje ZUS ZWUA i ZUS ZUA

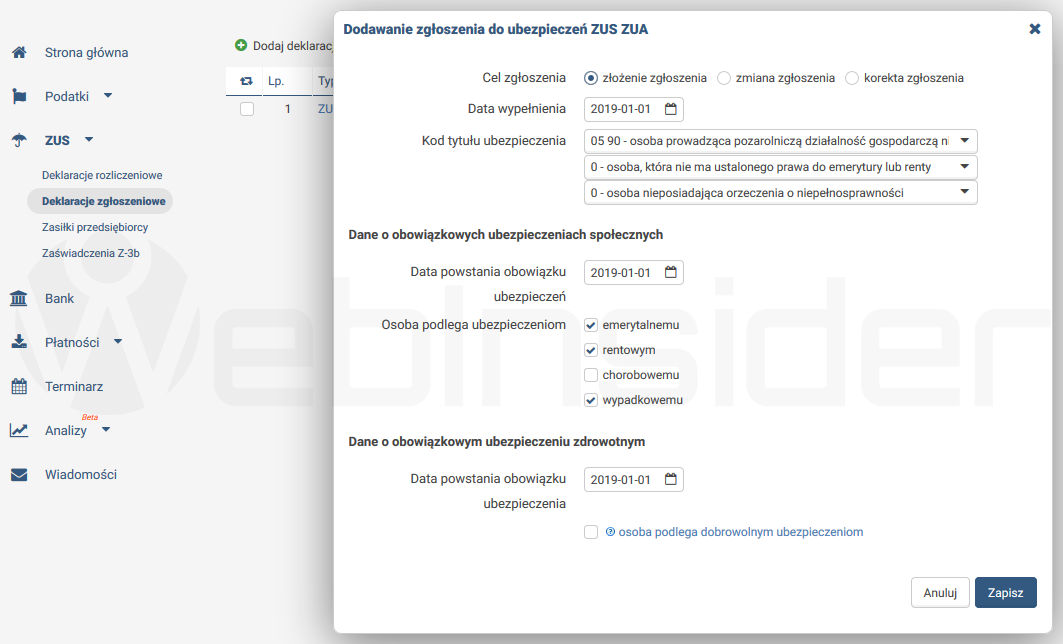

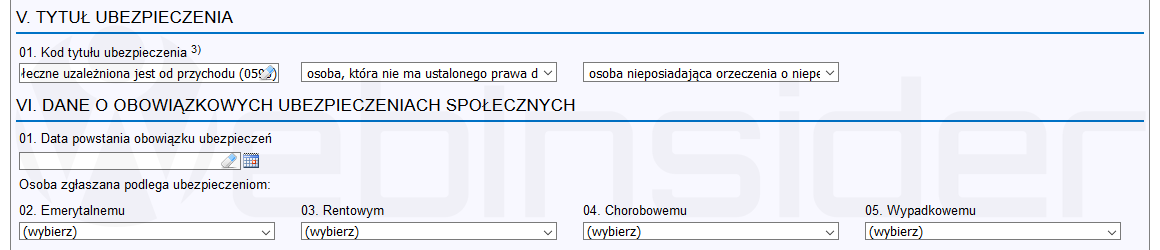

Podstawową formą zgłoszenia jest skorzystanie z formularza ZUS ZWUA do wyrejestrowanie się z rejestru ubezpieczonych w ZUS, i następnie ZUS ZUA (lub ZUS ZZA, jeśli ktoś podlega tylko ubezpieczeniu zdrowotnemu) do zarejestrowania się z nowym kodem ubezpieczenia, który jest przypisany do małego ZUSu (05 90, ew. 05 92, w przypadku osób będących na rencie z tytułu niezdolności do pracy, lub – analogicznie – 05 70 i 05 72 w przypadku bezpośredniego przejścia z preferencyjnych składek ZUS).

Odpowiednie formularze znajdują się na stronie ZUS, jest też szansa, że – tak jak w przypadku serwisu wFirma – będą dostępne w Waszym systemie księgowym.

ZUS ZWUA – wyrejestrowanie się z ubezpieczenia:

ZUS ZWA – zarejestrowanie się do ubezpieczenia z kodem 05 90:

Co ważne – oba wnioski jako datę wyrejestrowania i ponownego zarejestrowania się mają 1 stycznia (2018), i tak powinno być nawet w sytuacji, gdy takie wnioski składane są w późniejszym terminie (do 8 stycznia). Ponieważ dzień zmiany to 1 stycznia, a potem jest już tylko 7 dni na poinformowanie o tym fakcie Zakładu Ubezpieczeń Społecznych.

Jeśli ktoś tak jak my, wnioski wysyła droga elektroniczną (np. z programu księgowego lub ZUS PUE), to sugeruje, by najpierw wysłać wniosek o wyrejestrowanie (ZUS ZWUA), i dopiero później – my mieliśmy komfort czasu, dlatego odczekaliśmy, aż wniosek o wyrejestrowanie zostanie dostarczony do systemów ZUS – wniosek o rejestrację (ZUS ZUA). Nie wiem, czy to ma znaczenie. Powiedzmy, że była to ostrożność, na którą mogliśmy sobie pozwolić.

Zgłoszenie przez CEIDG

Odpowiedniego zgłoszenia można również dokonać za pomocą CEIDG (Centralna Ewidencja i Informacja o Działalności Gospodarczej), za pomocą standardowej modyfikacji wpisu do CEIDG:

Na powyższym ekranie jako kod ubezpieczenia jest 05 90 (od przychodu). Obowiązują tutaj również te same zasady co do dat jak w przypadku wniosków ZUS ZWUA i ZUS ZUA.

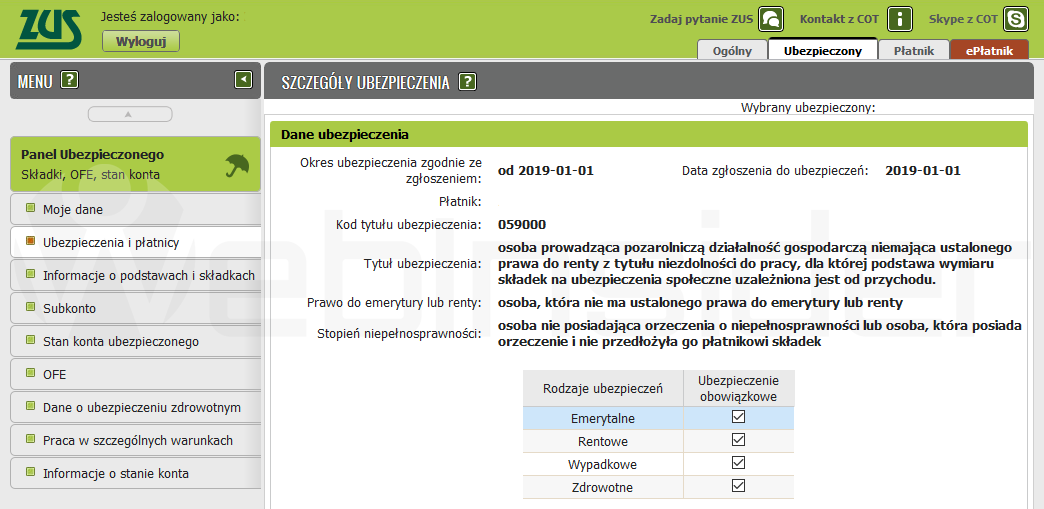

Weryfikacja małego ZUS

Z racji tego, że jest to coś nowego, a więc (nie tylko) systemy mogą nie zadziałać prawidłowo, a 8 stycznia się zbliża, postanowiliśmy zweryfikować, czy zgłoszenie zostało przetworzone prawidłowo. Oczywiście można by zadzwonić do ZUSu, ale podejrzewam, że telefony mają rozgrzane do czerwoności. Dlatego uznałem, że najszybciej (najprościej, najwygodniej) będzie to zweryfikować za pomocą serwisu ZUS PUE (za jego pomocą można też wysłać dokumenty zgłoszeniowe):

I jak widać od 1 stycznia 2019 mamy kod ubezpieczenia 05 90 (059000), czyli mały ZUS jest aktywny – podstawa wymiaru składek na ubezpieczenie społeczne jest uzależniona od przychodu (w 2019 za 2018).

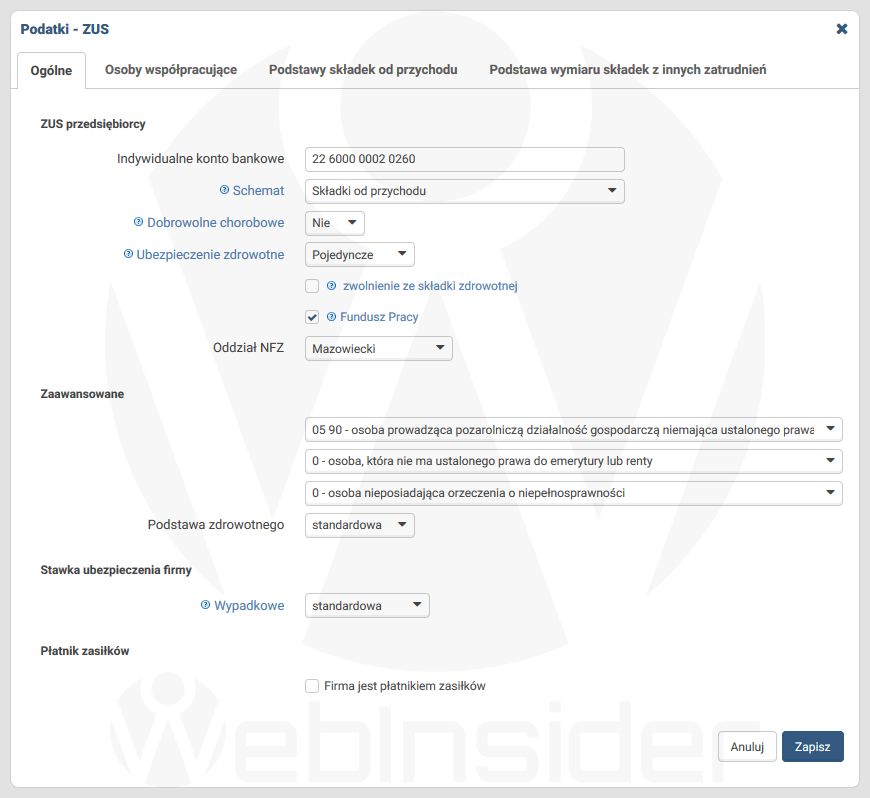

Ustawienia w programie księgowym

Należy pamiętać, by odpowiednie modyfikacje wprowadzić również w systemie księgowym, tak by składki za kolejne miesiące 2019 w comiesięcznych deklaracjach były rozliczane wg odpowiedniego schematu, czyli 05 90 (lub 05 92).

W serwisie wFirma należy przejść do ustawień i wybrać opcje „ZUS”. Następnie w zakładce „ogólne” ustawiamy odpowiedni schemat (składki od przychodu):

Kolejnym krokiem jest wizyta w zakładce „podstawy składek od przychodu”, gdzie podajemy niezbędne dane (liczby) do tego, by system mógł prawidłowo wyliczyć podstawę, a tym samym comiesięczne składki:

W przypadku księgowości w serwisie wFirma wszystkie dane zaciągają się automatycznie, więc wystarczy tylko je potwierdzić. Pewnym wyjątkiem będzie sytuacja, gdy ktoś korzystał z zawieszenia, wtedy należy skorygować liczbę dni prowadzenia działalności.

Dodatkowe obowiązki

Zgłoszenie to jedno. Kolejnym krokiem jest przekazanie do ZUSu odpowiedniej informacji rozliczeniowej, czyli wysłanie w lutym deklaracji ZUS DRA (lub raportu ZUS RCA, jeśli płacimy składki nie tylko za siebie) za styczeń. I na tym koniec – dalej deklaracja będzie się klonowała samoczynnie w ZUSie, a my tylko opłacamy składki.

Przynajmniej do następnego roku. Jeśli w 2020 dalej będziemy chcieli i mogli korzystać z małego ZUSu, to analogicznie do lutego 2019 – wysyłamy do ZUSu deklarację ZUS DRA (lub ZUS RCA) za styczeń 2020…

Znikomy krok dla wielu, wielki dla niewielu

Oczywiście z racji tego, że mały ZUS obarczony jest kilkoma ograniczeniami, w tym dość istotnym ograniczeniem górnego przychodu (nie dochodu, a właśnie przychodu) mam świadomość, że niewielu przedsiębiorców prowadzących jednoosobowe działalności gospodarcze będzie mogło z niego skorzystać. Jednak dla tych, do których mały ZUS jest kierowany, będzie to zmiana naprawdę odczuwalna.

Należy odnotować, że jest to chyba pierwsza tego typu ulga, która jest skierowana do już działających firm, a nie kolejne ułatwienia dla rozpoczynających swoją przygodę z biznesem. Trzymam kciuki, by tego typu ułatwień – nie tylko finansowych – było jak najwięcej… W końcu PKB zależy głównie od małych i średnich przedsiębiorców.

- Zakupy w sklepie Bambu Lab bez podatku VAT, czyli rejestracja jako B2B oraz specjalny link do specjalnego sklepu - 1970-01-01

- W Home Assistant 2024.7 w końcu można bezpośrednio z właściwości danego elementu zarządzać jego rozmiarem w cały jeszcze czas eksperymentalnym układzie „sekcje” - 1970-01-01

- Sprzedajesz drona DJI? Usuń go ze swojego konta. Kupujesz używanego drona DJI? Zadbaj, by dotychczasowy właściciel usunął go ze swojego konta! - 1970-01-01